Cambios de la DGII y su impacto en el software de las empresas

A partir del 1 de mayo del presente año, la Dirección General de Impuestos Internos (DGII) implementó cambios significativos en los Números de Comprobante Fiscal (NCF), con el objetivo de reducir la evasión de impuestos. Estos cambios no solo alteran la secuencia conocida, sino que también afectan las condiciones para declarar facturas de gastos e ingresos.

Las empresas que utilizan software o ERP para gestionar sus facturas se han visto obligadas a realizar ajustes rápidos en sus sistemas para cumplir con las nuevas regulaciones y garantizar una correcta generación de declaraciones de impuestos. En Guavana, hemos trabajado diligentemente en la adaptación de nuestro ERP a estas nuevas normativas, identificando áreas tecnológicas clave que han sido impactadas.

Sobre los NCF

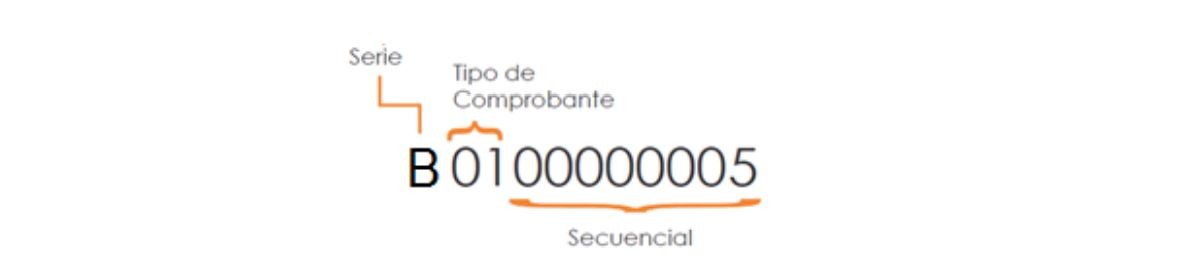

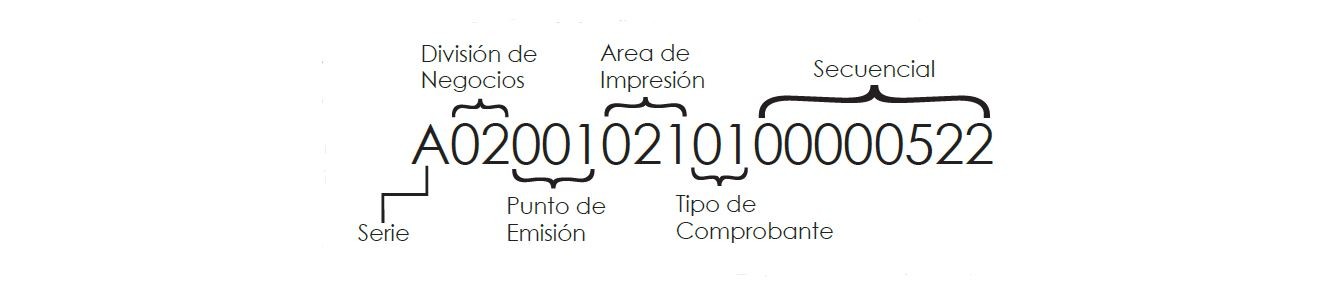

La DGII ha reestructurado las secuencias, reduciéndolas a 11 dígitos sin clasificación para división de negocios o área de impresión. Además, cada NCF tiene una fecha de vencimiento, máximo dos años después de la solicitud.

Cada uno de estos comprobantes fiscales nuevos tienen una fecha de vencimiento que corresponde a un máximo de 2 años después de la fecha de la solicitud del comprobante.

Dado estos cambios es recomendable que los sistemas o software de la empresa incorporen el dato de la fecha de caducidad al registro de cada secuencia y garanticen que cada factura generada tenga un NCF válido para día en que se emite.

La nueva estructura no incluye clasificación para sucursales o puntos de venta, requiriendo una distribución interna en la empresa para mantener un control efectivo.

Para ventas de consumo final con valor igual o superior a RD$50,000, se debe solicitar la identificación del consumidor (cédula o pasaporte), especialmente importante al generar reportes de ingresos (Formato 607).

Se ajustan los requisitos para el formato de facturas según la Norma 06-18 del Artículo 7.

"Encabezado

En la parte superior del encabezado, lado derecho del documento, deben estar contenidas las siguientes informaciones:

a) Denominación del tipo de comprobante fiscal según corresponda, de acuerdo a la clasificación establecida en el Artículo 4 del Decreto nº 254-06. Deberá identificarse si el documento emitido corresponde a un comprobante para consumidor final o con valor fiscal, conforme lo dispuesto en el Artículo 2 de la presente Norma General.

b) Número secuencial de comprobante fiscal autorizado por la DGII.

c) Fecha del vencimiento del número de la secuencia. Este requisito sólo aplicará para los comprobantes con valor fiscal.

En los casos de comprobantes fiscales de nota de crédito o débito, adicionalmente debe indicarse el número secuencial del comprobante fiscal modificado por la nota correspondiente.

En la parte superior del encabezado, lado izquierdo del documento, deben estar contenidas las siguientes informaciones:

a) Número de Registro Nacional de Contribuyente (RNC)

b) Nombre o Razón Social del emisor como consta en el Registro Nacional de Contribuyentes (RNC)

c) Nombre Comercial del emisor si lo hubiera

d) Punto de emisión (Sucursal)

e) Fecha de emisión

En la parte inferior del encabezado, lado izquierdo, la factura debe contener los datos del cliente o destinatario:

a) Número de Registro Nacional de Contribuyente

b) Nombre o Razón Social como consta en el Registro Nacional de Contribuyentes

Parte centralEn la parte central el documento debe contener los datos indicados en el artículo 8 del Decreto nº 254-06, según el bien o servicio transado.

Parte finalEn la parte final del documento debe incluirse los datos de quien imprime los comprobantes fiscales (en caso de que sea distinto de quien los emite) y el destino. Es decir, si se trata de la original o la copia."

El resultado de la distribución de datos según lo solicita la DGII debe ser como se muestra en la imagen debajo:

Lo más relevante de este documento es la distribución de la información; los colores, formatos y demás pueden ser modificados según lo prefiera el contribuyente o empresa,

Sobre las Declaraciones de Impuestos

Los nuevos formularios 606, 607, 608 y 609 requieren más detalles de transacciones, incluyendo métodos de pago y propinas. Los sistemas de información deben incorporar este desglose, facilitando el cumplimiento con la Norma 07-18 en su Anexo B.

Existen cambios técnicos en la generación de estos formatos, específicamente en la delimitación de campos por pipe (“|”), según la Norma 07-18.

"Para el archivo en formato .txt los campos deberán ser delimitados por pipe (“|”)"

Si usted dispone de un sistema en su empresa que genera estos formularios, es importante que se comunique con su equipo técnico para actualizar estos detalles. El ERP Guavana de nuestros clientes cuenta con esta actualizacion.

Con la nueva estructura, no es necesario cuidar los saltos de secuencias de comprobantes, permitiendo una mayor flexibilidad en la gestión. En Guavana, recomendamos la actualización de sistemas para cumplir con estos cambios y garantizar una gestión empresarial eficiente y conforme a las regulaciones vigentes.

http://www.dgii.gov.do/legislacion/normas/Documents/Norma07-18.pdf

http://www.dgii.gov.do/legislacion/normas/Documents/Norma06-18.pdf

https://www.dgii.gov.do/legislacion/normas/Documents/Norma01-18.pdff

https://www.dgii.gov.do/legislacion/normas/Documents/Norma02-18.pdff

http://www.dgii.gov.do/informacionTributaria/publicaciones/avisosInformativos/Documents/13-18.pdf